「え、住信SBIネット銀行って改悪されちゃうの?」

そんな不安を感じている人も多いのではないでしょうか。

docomo傘下に入ったことで、サービスは本当に維持されるのか、それとも改悪が進むのか?

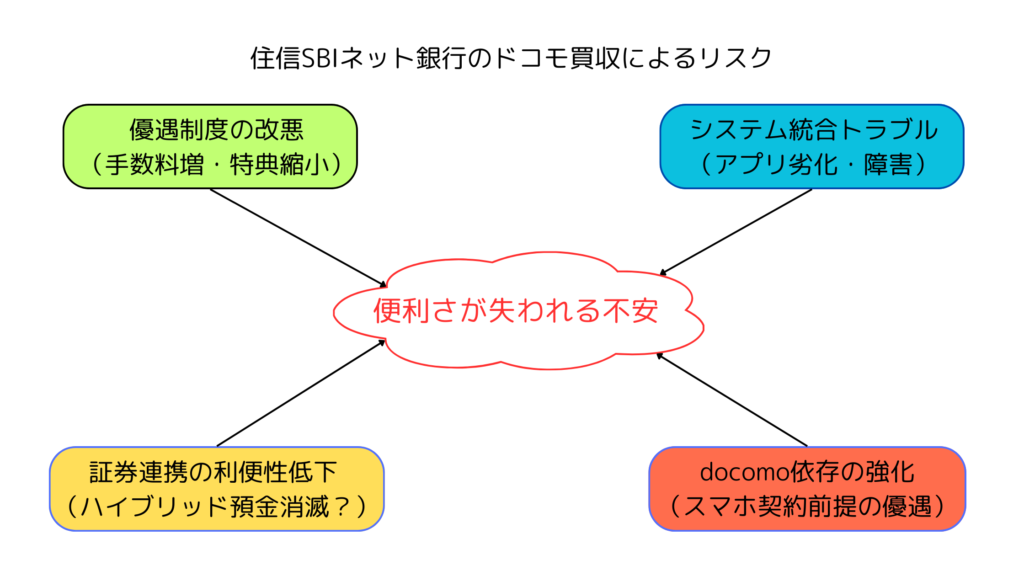

本記事では、ユーザー目線で考えられる4つのリスクを整理しました。

2025年、住信SBIネット銀行がdocomoの傘下に入ることが発表されました。

公式には「サービス内容は当面維持」とされていますが、利用者の間では 「改悪につながるのでは?」 という不安の声が広がっています。

特に、これまでSBI証券と強力に連携してきた「ハイブリッド預金」や「即時入出金サービス」がどうなるのか。

さらに「docomo経済圏を前提とした優遇制度」に切り替われば、非ドコモユーザーにとっては明確なデメリットになりかねません。

長年、SBI証券との連携(SBIハイブリッド預金)と、三井住友カード×iD決済を組み合わせて使ってきたわたくしとしては、

「え、これから改悪されるのでは?」「今の使い勝手が崩れるのでは?」という不安が頭をよぎったからです。

本記事では、今回の買収によって考えられる 住信SBIネット銀行の改悪リスク を、SNSの声や私の将来予測をもとに整理していきます。

具体的には

- 公式に発表されている現状

- ネットや自分自身が感じる改悪リスクの可能性

- 私がいま準備していること

を整理してまとめます。備忘録的な意味合いも込め、今後も情報が発信されればアップデートしていく予定です。

現状整理:公式発表

2025年5月29日、NTTドコモは住信SBIネット銀行を連結子会社化する方針を公式に発表しました(NTTドコモ ニュースリリース)。

このリリースによると、取引完了後はドコモが約65.81%を出資し、既存株主の三井住友信託銀行が約34.19%を保有する体制へ移行するとされています。

公式発表では次のように明記されています。

「ブランドの価値を毀損せず、SBI証券を含むSBIグループとの関係も維持する」

つまり、現時点ではブランド名やサービス内容に変更はなく、特別な手続きも不要と言われています。

公式には「今回の資本業務提携をきっかけに、金融という側面からまるごとサポートしていくことをめざす。」

としており、経済圏戦略の一環と位置づけられています。

ただし、SNSを見てみると不安の声が少なくありません。

例えば──

- 「SBI証券との連携が切られるんじゃないか」

- 「今のアプリがdocomo仕様に変わったら最悪」

- 「住信のシンプルさがなくなって、ドコモ経済圏への囲い込みが進むのでは」

こうした声は、私自身が感じているモヤモヤとも重なります。

つまり「今のところは大きな変化なし」でも、ユーザーの間には「いずれ改悪が来るのでは」という不安が広がっているのです。

ちなみに、2025年8月現在、ユーザーが利用しているサービスとして

以下のメリットは、引き続き提供されています。

- SBIハイブリッド預金(SBI証券と連動した普通預金金利の優遇)

- 他行振込手数料の無料回数(条件次第で月5回〜15回)

- ATM利用料の無料枠

- 三井住友カードとの連携によるVポイント還元

NTTドコモと住信SBIネット銀行は、今後も「銀行・証券領域での連携維持と強化」を掲げており、

現時点では大きな変化はありません。ブランド名もサービス内容もそのまま、特別な手続きも不要。

それでも──インターネット上でも

「dポイント経済圏に組み込まれるのでは」

「SBI証券との関係は続くのか?」

といった声が多く、私と同じようにモヤモヤを抱えている人が少なくないように感じます。

ちなみに私が最も気にしているのが、“管理のしやすさ”が失われるかもしれないという点です。

私がこれまで使ってきたのは「SBIコンボ」と呼ばれる組み合わせです。

SBI証券のハイブリッド預金、住信SBIネット銀行の振込無料枠、三井住友カード×iD決済の連携。

このセットによって「管理のシンプルさ」と「実利」を両立できていました。

👇詳しくは別記事でまとめています

家計や投資の流れをシンプルにまとめられる仕組みだからこそ便利だったのですが、そこが複雑化すると話が変わってきます。

将来のリスクと可能性

公式発表では「サービス内容は維持」とされていますが、ネットやSNS上では「このまま本当に続くのか?」という不安の声も目立ちます。ここでは、今後起こり得るリスクを4つの視点から予測・整理します。

4種類のリスクまとめ

1.SBI証券との連携縮小リスク

住信SBIネット銀行の最大の強みは「SBI証券との即時入出金」や「ハイブリッド預金」だと思っています。

影響:もしドコモがマネックス証券を優遇する方針に転換すれば、この銀証連携が縮小され、

投資効率や管理のシンプルさが損なわれる恐れがあります。

2. 手数料・優遇制度の見直しリスク

現状はランク次第で「他行振込手数料が月5〜15回無料」といった大きなメリットがあります。

影響:これが「無料回数減+dポイント還元」等、dポイントと絡めた形へ置き換えられる可能性があります。

現金ベースの優遇が減ると、私のような非ドコモ回線ユーザーにとっては改悪感が強まります。

3. システム統合・UI変更リスク

過去には例えばみずほ銀行の統合時には大規模障害が発生しました。

こちらの記事でもある通り、複数のシステムを統合すると全体像が複雑化、使い勝手が悪化する可能性が高まります

(出典:プレジデントオンライン)

影響:一時的なサービス停止や不具合に加え、現在のシンプルなアプリUIが「ドコモ仕様」に変わり、使い勝手が落ちるリスクがあります。また、ドコモの金融システムやアプリ基盤に統合される可能性があり、安定的な利用が阻害されるかもしれません。

4. ユーザー属性による影響の差

影響の大きさは利用者の属性によって変わりますが、ドコモ利用者に恩恵が偏る方向に変わっていくことが予想されます。

- ドコモ回線・dポイント利用者・マネックス証券ユーザー → 恩恵を受けられる可能性大

- 非ドコモ回線・SBI証券ユーザー → メリットを享受できず、むしろ改悪リスクが大きい

あなたにはどんな影響がある??

こうしたリスクが実際に生活にどう響くのかを整理します。

住信SBIネット銀行 改悪リスクまとめ

- 即時入出金が使えなくなるかも

- 無料振込枠が縮小されるかも

- 非ドコモユーザーは冷遇されるかも

これだけ覚えておけばOK!ちなみに具体的には・・・👇

- 生活の利便性:これまでアプリひとつで「証券⇄銀行⇄生活費」が即座に動かせていた仕組みが、分断される可能性があります。

→ 給料日や投資タイミングで、資金移動を複雑な手順で行う手間が増えるかもしれません。 - 資産運用の効率:SBIハイブリッド預金がなくなると「余剰資金を即投資に回す」ことが難しくなります。

→ 「今すぐ買いたい」と思った銘柄に手が出せず、機会損失が増える可能性も。 - コスト面:手数料無料回数が減ったり、為替手数料が上がった場合、これまで“実質無料”だった振込や両替で出費がじわじわ増えるかもしれません。

→ 毎月数百円〜数千円単位での固定費増加につながるリスクがあります。 - 心理的な影響:「いつ改悪が来るか分からない」という不安を抱えながらメインバンクを使うのは大きなストレス要因です。

→ 特に“家計と投資の両輪を支えるメイン口座”だからこそ、安心感を欠いたら即「乗り換え検討」に直結します。

私が感じている“便利さ”と“不安”(体験談)

今回の買収は、「ドコモ経済圏にいる人にはメリット」「それ以外の人には改悪リスク」という両面を持っています。

とくに私は 非ドコモ回線かつSBI証券ユーザー という立場上、もっともリスクが集中する層にあたります。

ポイント優遇は副次的だと思っておりそのような利点が多少減るのは妥協できますが、

- 即時入出金が使えなくなる

- ハイブリッド預金が廃止される

- ドコモ契約者だけが優遇される(管理機能の利便性に差が出る)

といった、特に手間が増える・時間的コストが増える方向の改定があれば、家計管理のシンプルさや効率性が崩れてしまいます。

その場合は、SBI新生銀行などへの乗り換えを真剣に検討することになるでしょう。

SBI新生銀行に新サービスが追加されました!その名もSBIハイパー預金。

住信ハイブリッド預金とほぼ同じサービスということで、docomo改悪リスクの対策として有効な一手になりそうです!

👉キャンペーン実施中!

改悪に対する「譲れないライン」

ここまで「将来起こりうるリスク」を整理しましたが、実際にどうなったら私は住信SBIネット銀行から離れるのか?

判断基準をあらかじめ決めておくことが大切だと思っています。

そこで、現状(住信SBIネット銀行)の使い勝手と照らし合わせながら、項目ごとにこうなったら許せない・絶対に譲れない条件と、この程度なら妥協ができる条件を表にまとめました。

| 項目 | 現状(住信SBIネット銀行) | 想定される改悪リスク | 譲れない条件 | 妥協できる条件 |

| 証券連携 | SBI証券ハイブリッド預金で即時資金移動可能 | コネクト方式のみになり即時性が失われる | ✅ SBI証券との連携自体が維持されること | 即時性が多少落ちても許容 |

| 金利 | ハイブリッド預金0.11% | docomo連携しないと大幅低下 | ✅ 大幅な低下はNG 他銀行の金利は高利率 | 他の条件との組み合わせにより判断 |

| 手数料 | ATM・振込無料枠あり | 無料枠縮小・一律有料化 | ✅ 月数回は無料枠が必須 | 上限回数が減るのは可 (3回は欲しい) |

| アプリ利便性 システム | スマホATM・目的別口座あり、シンプルなUI | システム統合で障害発生・UI改悪(ドコモ仕様化) | スマホATMと安定したUIは重要(他条件次第) | 他の条件との組み合わせにより判断 |

| 優遇条件 ユーザー属性 | スマプロランクで最大20回無料 回線条件なし | docomo回線契約者優遇、非docomoは冷遇の可能性 | スマホ契約なしでも最低限の優遇がほしい | 他の条件との組み合わせにより判断 |

このように可視化しておくことで、

- 改悪のニュースが出ても「自分にとって致命的かどうか」を冷静に判断できる

- 「ポイント還元は妥協できるが、証券連携が切れるなら即切り替え」といった基準をぶらさずに済む

というメリットがあります。あなたも今のうちにどのポイントなら許せるか?許せないか??整理してみてはいかがでしょうか。

代替候補

なお、今の所代替候補としては SBI新生銀行 が有力だと思っています。

- メリット:高金利(普通預金0.40%)、ATM・振込無料枠が潤沢(最大50回)

- デメリット:ハイブリッド預金なし、スマホATM非対応、自動入出金なし

本記事では深掘りしませんが、

「高金利で預金を増やしたいなら新生」

「投資の即時性を重視するなら住信」 という棲み分けになります。

まとめ

住信SBIネット銀行は、これまで 「SBI証券との即時連携」「手数料の安さ」「自動化による管理のしやすさ」 で強みを発揮してきました。

しかし、ドコモグループ入りにより以下のリスクが予想されます。

- docomo経済圏との連携前提による優遇制度の変化

- ハイブリッド預金の廃止、あるいは連携方式の改悪

- 手数料無料枠の縮小

- アプリ利便性や自動化サービスの縮小

これらのうち、特に 「証券連携の即時性」「最低限の無料枠」「カードレスATM」 が失われるようであれば、

私としては乗り換えを検討せざるを得ないと思っています。

代替候補としての SBI新生銀行 は「高金利」と「ATM・振込の潤沢な無料枠」が魅力です。

| 項目 | 住信SBIネット銀行 | SBI新生銀行 |

|---|---|---|

| 銀証連携 | SBI証券ハイブリッド預金(将来リスクあり) | 連携なし(ただし普通金利は安定) |

| 優遇制度 | 振込無料 5〜15回/ランク制 | ポイント還元より「現金ベースの優遇」が明確 |

| ユーザー層 | ドコモ契約者優遇の可能性大 | 中立的で非ドコモでも使いやすい |

ただし「投資との即時連携」や「自動化機能」は未整備なので、住信ユーザーがそのまま移行すると不便に感じる部分もあるでしょう。

SBI新生銀行の深掘りも進めておりますので、詳細まとめたら別記事でお知らせしたいと思います!

💡 結論としては──

👉 今すぐ口座を変える必要はありません。

ただし「どこが改悪されたらどこへ動くか?」を事前に決めておくことが、後で慌てないために大切です。

あなたにとって「ここが改悪されたら乗り換える」という譲れないラインはどこですか?

この機会に整理をしておきましょう。

最後に再確認ですが、私がこれまで使ってきたのは「SBIコンボ」と呼ばれる組み合わせです。

SBI証券のハイブリッド預金、住信SBIネット銀行の振込無料枠、三井住友カード×iD決済の連携。

このセットによって「管理のシンプルさ」と「実利」を両立できていました。

今後、状況の変化が襲ってくる可能性はありますが、常に最良の選択ができるよう、

情報収集と改善を怠らないようにしていきたいところです。

👇詳しくは別記事でまとめています

コメント